Quelle place occupe la France dans le marché mondial des medtech ?

Maitre d’œuvre des études trimestrielles LIMEDex, Conceplus nous a confié, en exclusivité, des données de marché 2016 spécifiques à la France. Nous nous sommes tout particulièrement intéressés à celles concernant les échanges commerciaux.

Rappelons d'abord qu’avec environ 300 Md$, l’Hexagone est le 6ème plus gros marché mondial en matière de dépenses de santé, derrière les Etats-Unis (3000 Md$), la Chine (1000 Md$), le Japon (474 Md$), l’Allemagne (419 Md$) et l’Inde (346 Md$). Si les dépenses y ont crû de 46 % entre 2005 et 2014 (à peu près comme aux Etats-Unis, en l’Allemagne, et au Japon), c’est une augmentation toute relative au regard de celles enregistrées en Chine (+226 %), en Russie (+198 %), en Arabie Saoudite (+161%) et en Inde (+147%).

On notera que selon la parité de pouvoir d’achat, les technologies médicales représentent typiquement 5 à 15 % des dépenses de santé.

Deux Français dans le Top 100

Le Top 100 mondial des entreprises Medtech rassemblait 419 Md$ de revenus en 2016, en augmentation de 4,9 % par rapport à 2015, avec une perspective de croissance, d’après Conceplus, de 2,5 % par an à l’horizon de 2019. Sans surprise, les Etats-Unis phagocytent le classement avec 49 entreprises, suivis par le Japon (14), l’Allemagne (11), la Suisse (5), les Pays-Bas (3), le Royaume-Uni (3), le Danemark (3) et la France, avec Essilor et Biomérieux. Ces deux entreprises cumulent 70700 employés et environ 10 Md$ de revenus à elles deux, avec des croissances respectives de 2,6 et 3,4 % entre 2015 et 2016. L’analyse de ces deux acteurs montre que leurs progressions tiennent notamment à leur engagement sur les marchés émergents, qui ont représenté 31,5 % des ventes en 2016. On apprend aussi qu’ils dépensent 7,3 % de leurs revenus en R&D, soit davantage que les 6 % de moyenne des entreprises du Top 100. On constate d’ailleurs que l’effort de R&D est globalement en recul constant puisque cette moyenne s’élevait à 7,0 % en 2015 et 7,5 % en 2014.

On retiendra aussi que chez Essilor et Biomérieux, les revenus moyens par employé sont en dessous de la moyenne (256 k$), loin derrière des entreprises comme Intuitive Surgical (robot Da Vinci), Johnson & Johnson, Hologic, Nuvasive, Illumina, Varian, et Zimmer Biomet, qui sont des cas extrêmes avec plus de 400 k$ de revenus par employé.

Un regain d’espoir chez les managers du Medtech

Une balance commerciale déficitaire

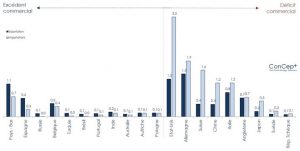

Une analyse des échanges commerciaux relatifs aux medtech montrent que les exportations françaises ont légèrement remonté en 2016 (à 11,5 Md$), après une période de baisse de 2013 (13,6 Md$) à 2015 (11,4 Md$). Mais les importations, qui avaient aussi été réduites sur la même période, sont remontées plus fortement, de 15,5 Md$ en 2015 à 16,3 Md$ en 2016. Le déficit de la balance commerciale s’est ainsi creusé davantage en 2016 pour atteindre -42 % (contre -25 % en 2012).

Concernant les autres pays, on retrouve les Etats-Unis, l’Allemagne et la Chine comme premiers exportateurs et aussi importateurs, avec des balances commerciales positives. La Suisse reste championne dans ce domaine avec deux fois plus d’exportations (12,5 Mds) que d’importations (6,2 Md$) en matière de medtech.

Concernant les autres pays, on retrouve les Etats-Unis, l’Allemagne et la Chine comme premiers exportateurs et aussi importateurs, avec des balances commerciales positives. La Suisse reste championne dans ce domaine avec deux fois plus d’exportations (12,5 Mds) que d’importations (6,2 Md$) en matière de medtech.

Les principaux pays destinataires des exportations françaises sont l’Allemagne (1,5 Md$), les Etats-Unis (1,3 Md$), les Pays-Bas (1,1 Md$), l’Italie (0,8 Md$) et le Royaume-Uni (0,7 Md$). Les importations proviennent en particulier des Etats-Unis (3,5 Md$), d’Allemagne (1,9 Md$), de Suisse (1,6 Md$), de Chine (1,2 Md$), d’Italie (1,2 Md$) et du Royaume-Uni (0,7 Md$).

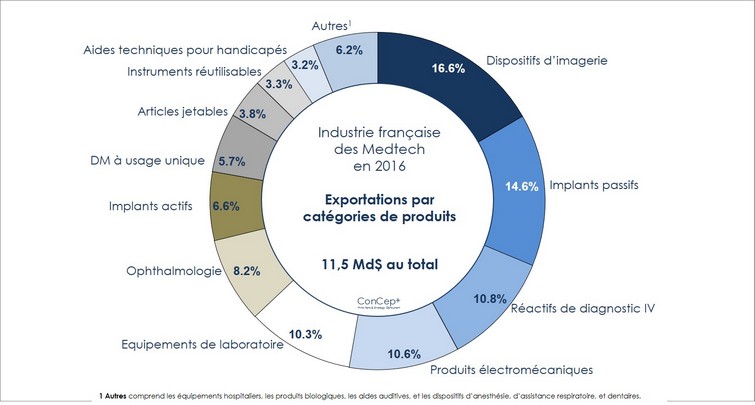

Enfin, si on regarde les parts de produits concernés par les exportations de la France (voir l'illustration principale), on constate que la la palme revient aux dispositifs d’imagerie (16,6%), suivis par les implants passifs (14,6 %), les réactifs de diagnostic in vitro (10,8 %), les produits électro-mécaniques (10,6 %), les équipements de laboratoire (10,3 %), les produits pour l’ophtalmologie (8,2 %), les implants actifs (6,6%) et les DM à usage unique (5,7 %).

X (ex Twitter)

X (ex Twitter) LinkedIn

LinkedIn