France Biotech dresse le bilan d’une année 2023 compliquée

Si le dernier panorama publié par France Biotech montre que la filiale HealthTech gagne en maturité, il révèle aussi une baisse sensible des investissements. Le financement reste d'ailleurs en tête des préoccupations des entreprises innovantes du secteur, suivi par le recrutement et la réglementation.

France Biotech, l’association des entrepreneurs de l’innovation en santé, a dévoilé fin février le "Panorama France HealthTech 2023", étude annuelle dédiée aux start-up et PME françaises des technologies innovantes de la santé.

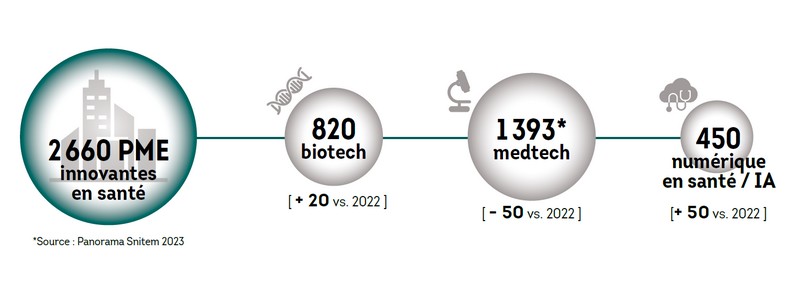

On y apprend d'abord que la filière HealthTech française compte environ 2660 entreprises dont 820 en Biotech, 1393 en Medtech et 450 en santé numérique et intelligence artificielle (E-santé). Près de la moitié des entreprises sont des start-up créées il y a moins de 5 ans (45 %). Mais le secteur gagne en maturité avec :

- un tiers des entreprises ayant plus de 10 ans,

- un nombre croissant d'entreprises de plus de 100 employés (33 en 2023, contre 21 en 2021)

- un CA qui est passé, entre 2020 et 2022, de 794 M€ à 1,4 Md€ (dont 241 M€ en Medtech et 98 M€ en E-santé).

La filière compte 15 032 emplois directs (contre 14 434 en 2022), dont 29 % en Medtech et 21 % en E-santé. C'est 19 % de plus qu'il y a deux ans, témoignant du dynamisme et de la vitalité du secteur, surtout en E-santé avec 50 entreprises de plus qu'en 2022. En revanche, on compte 50 entreprises de moins en Medtech !

Un échantillon qui s'étoffe d'année en année

L’édition 2023 du Panorama enregistre un nouveau record de participation avec 516 sociétés (+14 % par rapport à 2022) dont 32 % étiquetées Biotech, 24 % Medtech, 23 % E-santé, 10 % CRO/CDMO et 5 % Diagnostic.

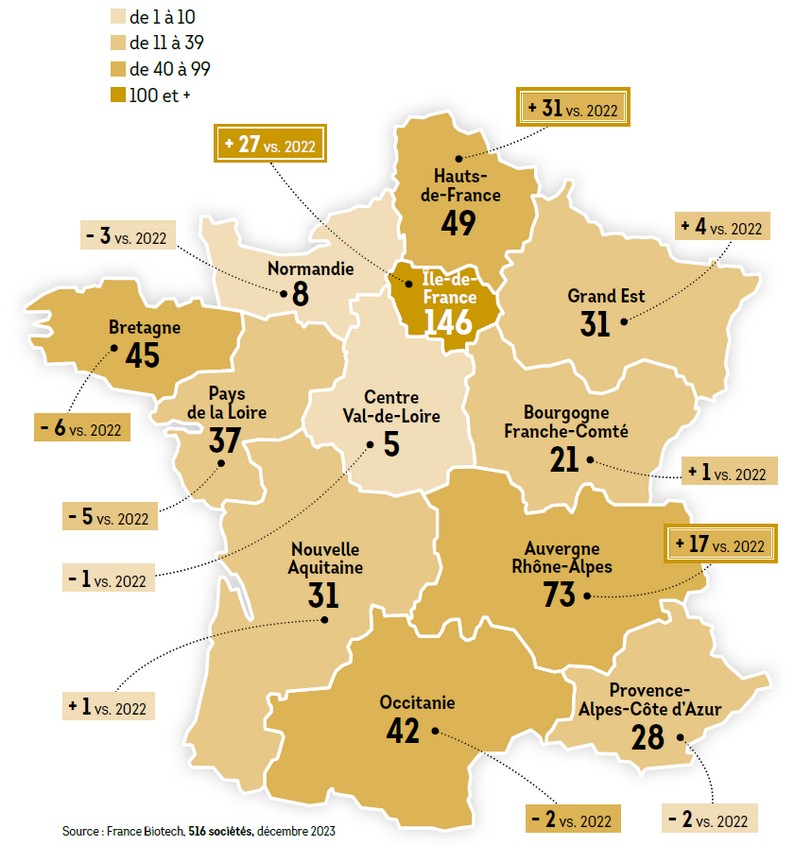

Ces entreprises sont présentes partout sur le territoire avec une forte concentration en Ile-de-France (28 %), suivie de la région Auvergne Rhône-Alpes (14 %), de celle des Hauts-de-France (9,5 %), de la Bretagne (8,7 %), de l'Occitanie (8,1 %)...

Pour tous les répondants, le financement reste la préoccupation majeure, sachant que 63 % des entreprises sont en phase de levée de fonds. S'ajoutent le déploiement à l’international, l'industrialisation (phase de scale up), ainsi que le recrutement et les contraintes réglementaires pour les sociétés de la Medtech en particulier.

Un financement en recul

Avec le Plan France 2030, les entreprises innovantes bénéficient depuis 2021 d'une politique d'investissement particulièrement volontariste. Opérateur clé de ce programme, Bpifrance a poursuivi son action auprès de la filière santé avec près de 1,2 Md€ d’aides et d’investissements en 2023 (+19 % par rapport à 2022) dont 674 M€ en financement public et 509 M€ en investissements. Au total sur 3 ans, la banque publique a injecté 4,3 Md€, sans parler de son offre d'accompagnement.

Malgré ce soutien important, la problématique du financement des entreprises de la HealthTech s'est accentuée en 2023, en raison d'un contexte macroéconomique incertain, de la hausse des taux d’intérêt, et d'une sélectivité plus forte des investisseurs. L'étude constate d'ailleurs une baisse des niveaux d’investissements de 19 % au plan mondial par rapport à 2022, et d'une proportion identique en Europe en capital-risque.

En France, les start-up de la filière ont levé 1,8 Md€, dont 1 Md€ via le capital-risque. C'est 32 % de moins qu'en 2022. Cette baisse s’inscrit dans une réduction globale de 38 % des montants levés en capital-risque en 2023, tous secteurs confondus (8,3 Md€). Malgré tout, « le pays demeure à la deuxième place en Europe, après le Royaume-Uni, en montants levés en capital-risque et nombre d’opérations », souligne Franck Mouthon, président de France Biotech.

Un recrutement toujours problématique

Malgré un contexte difficile et incertain en 2023, les trois quarts des sociétés ont recruté de nouveaux collaborateurs (6 en moyenne). En 2024, la tendance devrait se poursuivre avec 82 % des sociétés comptant recruter de nouveaux collaborateurs, preuve du dynamisme du secteur.

Mais nombre de répondants prévoient des difficultés de recrutement cette année. C'est le cas pour 60 % des entreprises Medtech en quête de profils réglementaires, affaires qualité et production.

Focus sur la Medtech

Si on regarde uniquement les données des répondants étiquetés Medtech, on apprend qu'il y a en moyenne 3 produits en développement par entreprise. Plus de la moitié de ces produits sont en phase de commercialisation (35 %) ou d'enregistrement (17 %). La filière démontre une très forte diversité tant en termes de technologies que de domaines thérapeutiques visés, et englobe la quasi-totalité des champs thérapeutiques médicaux. Parmi ces aires thérapeutiques, la chirurgie (15 %), l’oncologie (10 %) et la neurologie (9 %) représentent un tiers des produits en développement ou commercialisés.

Les dispositifs développés sont à 28 % de Classe IIa, 20 % de diagnostic in vitro, 18 % de Classe IIb, 14 % de Classe I, 12 % de Classe III et 2 % implantables actifs.

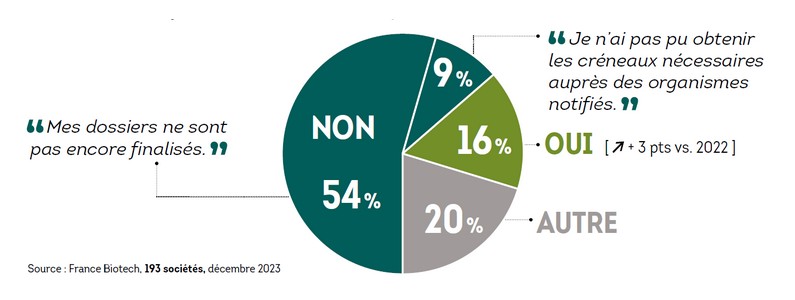

Réponses à la question "Vos produits les plus importants ont-il été certifiés selon la nouvelle réglementation européenne".

En 2023, 16 % des entreprises du DM interrogées sur le marquage CE de leurs produits ont déclaré les avoir certifiés selon la nouvelle réglementation européenne, soit une hausse de 3 points par rapport à 2022. A contrario, 54 % des entreprises ne l'ont pas toujours pas fait pour cause de dossiers non encore finalisés.

Focus sur la E-santé

Comme indiqué plus haut, 2023 a vu une accélération du nombre d'entreprises en E-santé. Et la proportion de celles qui sont au stade de la commercialisation a atteint 77 % (contre 73 % en 2022). Ces entreprises sont d'ailleurs de plus en plus présentes sur les marchés internationaux.

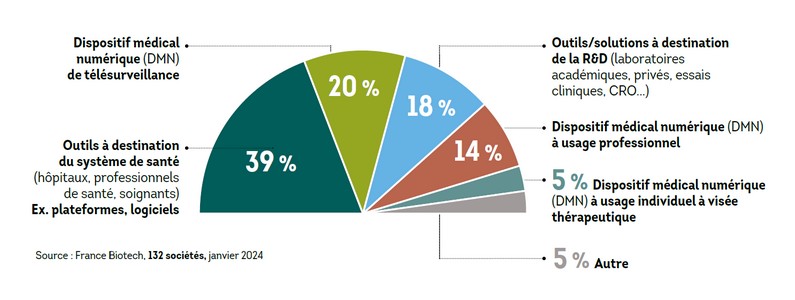

La majorité des produits et solutions développés par les sociétés d’E-santé sont à destination des systèmes de soins (39 %) et des professionnels de santé (14 %). Les dispositifs médicaux numériques de télésurveillance sont également très présents (20 %), portés par l’arrivée dans le droit commun de la télésurveillance début 2023.

Les entreprises opérant dans le secteur de la santé numérique adoptent des modèles d’affaires diversifiés, parfois hybrides. Compte tenu de la typologie des solutions développées, les deux tiers des entreprises ciblent le système hospitalier, l'achat direct étant privilégié. Les entreprises axées sur le développement de solutions améliorant la prise en charge, la télésurveillance ou les DM connectés cherchent, quant à elles, à obtenir un remboursement de la part de l’assurance maladie et/ou la prise en charge de leurs produits par des complémentaires santé.

Parmi les domaines d'applications, très divers, arrivent en tête la télésurveillance (14 % en hausse de 4 points par rapport à 2022) et le diagnostic digital/assisté par ordinateur (14 %, comme en 2022), la télémédecine (11 %, en hausse de 3 points) et l'analyse de données (10 %, en hausse de 1 point). On observe une légère baisse de la proportion des applications des DM connectés (7 %, -3 points) et de thérapie digitale (6 %, -5 points).

Pour accéder à l'étude complète, cliquer ici.

X (ex Twitter)

X (ex Twitter) LinkedIn

LinkedIn